自7月11日高点以来,银行板块一路震荡向下,截至上周五(9月19日),百亿顶流银行ETF(512800)跟踪的中证银行指数区间已累计下跌13.67%,表现居所有行业末位(中证全指二级)。尤其上周五当日工商银行下穿半年线,被视为重要标志信号,引发市场对银行后续表现的讨论。

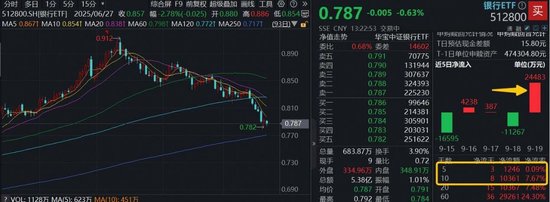

值得注意的是,同日百亿银行ETF(512800)却吸引资金大举增仓,彰显乐观信心。上交所数据显示,银行ETF(512800)单日获资金净流入2.45亿元,近10日资金累计净流入10.37亿元。

中信证券指出,伴随着前期回调,目前A股上市银行算术平均静态股息率回升至4.3%,算术平均静态PB水平则回落至0.61x,隐含较高的权益回报空间。无论是基于慢牛的板块接续、还是长线资金的欠配空间,银行股绝对收益空间开始显现,建议投资者积极配置。

基本面看,上市银行中报业绩表现不俗,42家上市银行合计实现营业收入2.92万亿元、归母净利润1.1万亿元,其中超过6成的上市银行实现了营收和净利的双增长。

资金面看,低利率环境下,以保险资金为代表的绝对收益型资金仍面临“资产荒”压力,银行的高股息属性做评委市场中的稀缺稳健收益来源,资金吸引力依旧。

此外居民存款向权益市场转移的长期趋势有望延续,宽基指数基金的持续扩容也有望为银行股带来被动配置资金增量,进一步夯实资金面支撑。

从资产配置的角度而言,A股由单边上行向“慢牛”过渡,短期或仍难免颠簸。华宝证券表示,在产业趋势及业绩增长前景支撑下成长风格弹性更大,周期风格更加稳健,建议风格适度均衡。

顺势而起,攻守兼备!银行ETF(512800)及其联接基金(A类:240019;C类:006697)被动跟踪中证银行指数,成份股囊括A股42家上市银行,是跟踪银行板块整体行情的高效投资工具。

银行ETF(512800)基金规模稳居百亿阵营,年内日均成交额超6亿元,为A股10只银行类ETF中规模最大、流动性最佳。

未经允许不得转载:小花科普 » 回调超13%,银行是否跌到位?机构:绝对收益空间开始显现,险资、公募继续增配