【报告导读】周五全球风险资产价格波动加大,但尚未出现“恐慌”。而当下比4月更高的估值水平意味着,在市场本身并不存在过度恐慌带来的下跌需要修正的情况下,全球资产是否需要开始反应美国服务业与科技主导的基本面本已出现的下行是重要问题。就像4月后的反弹创下新高的核心不是TACO,当下也并非冲突缓和就足以支撑继续上行。我们预计全球风险资产调整并不剧烈,但反而需要较长时间消化。

Summary

摘要

1 全球风险资产普跌,但并未“恐慌”

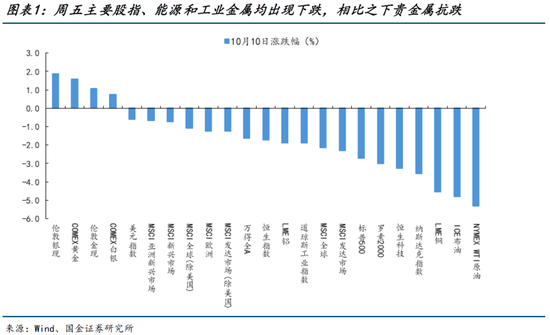

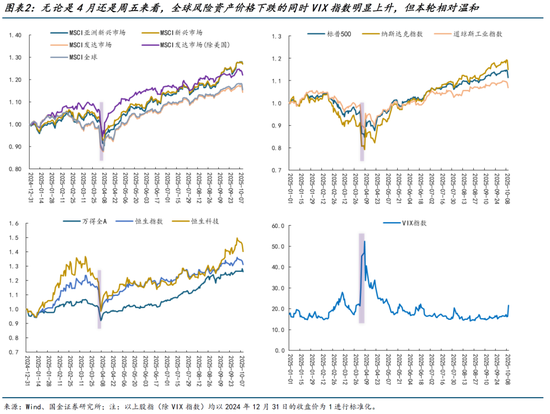

周五全球风险资产普跌,以美国资产和中国资产为代表的股指均出现较大跌幅;1)美股市场来看主要股指创下4月中旬以来单日最大跌幅,科技股出现普遍回调;2)中国资产来看,更依赖于海外流动性的港股跌幅更大,同时前期与海外共振较明显的科技股开始出现大幅回调。商品市场上,与全球经济周期关联度更高的工业金属跌幅领先,同样的受中东局势变化影响的国际油价也开始出现明显回调。黄金与数字货币再度出现背离,黄金上涨同时主要数字货币出现了大幅回调。外汇市场上美元边际走弱的同时,拥有避险属性的日元、瑞郎边际走强。本轮资产价格的波动主要来自于海外风险事件的扰动:一方面,特朗普政府在停摆期间的永久性裁员可能对就业市场形成拖累;另一方面,更直接的催化剂还是特朗普对华关税威胁导致中美贸易摩擦再度升级,市场风险偏好显著下行,仿佛今年4月“对等关税”出台的“昨日重现”。从两个维度来看:①相比此前4月“对等关税”出台后资产价格的下跌幅度,本轮资产价格的下跌幅度相对较窄;②尽管衡量市场恐慌情绪的VIX指数上升,但无论是绝对值的角度还是变化幅度来看,当前VIX指数尚未上升至比较极端的水平。我们理解,4月“对等关税”首次出现在投资者的视野当中时,在超预期的同时市场对其感受到的更多是“陌生”和“不知所措”,反而导致所有资产价格选择“先跌为敬”;而本轮来看,已积累一定经验的市场更倾向于认为4月的经验可以复制,同时市场可能也对后续即将召开的APEC峰会仍抱有一定的期待。

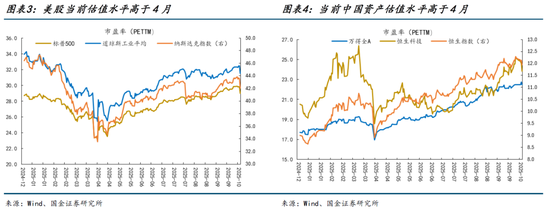

2 4月以来的经验,不只是简单的“坏消息”后就是“黄金坑”

4月以后资产价格的修复路径是:在市场过度悲观的情形下,贸易问题不断重复博弈修复了悲观预期,同时还有“好消息”出台,以美国的《大而美》法案的财政扩张、科技巨头的资本开支和欧洲的财政计划等,而中国的反内卷也在7月前后初现端倪。我们周报《理所应当与潜在变化》指出的未来美国经济可能走向两条不同的路径:服务业数据指示美国经济正在进入滞胀后期;而制造业数据则处于复苏早期。当下,当贸易冲突重新升级,制造业复苏预期会阶段性被抑制,服务业本身走弱趋势已经不可避免,过去美国服务业滞胀期占优的科技板块可能会面临回调压力。下周可重点关注即将开启的第三季度财报季,美国科技行业是否会实现“预期照进现实”值得重点观测。全球避险需求的驱动可能会使得以黄金为代表的贵金属仍具备相对韧性,但其实黄金更好的场景是制造业复苏带来的实物通胀形成进一步支撑,而低效的增长带来政府债务/GDP继续扩张。当下当工业品被需求担忧所困扰时,贵金属短期同样需要担心美元指数在衰退预期下调升带来的压力;中期维度来看我们一直认为全球制造业周期在全球降息周期已开启的情况下存在明显向上空间,但开启的时间点当下面对波折。值得关注的是,但考虑到:估值的维度来看,当下全球主要股指的估值水平已来到了较4月更高的水平,在市场本身并不存在过度恐慌带来的下跌需要修正的情况下,全球资产是否需要开始反应美国服务业与科技主导的基本面本已出现的下行是重要问题。就像4月后的反弹创下新高的核心不是TACO,当下也并非冲突缓和就足以支撑继续上行。我们预计全球风险资产调整并不剧烈,但反而需要较长时间消化。

3 动能切换:无恐惧,不贪婪

全球来看,当下并未恐慌,但也正是因为并未陷入恐惧,当下比4月更高的估值水平也就意味着没有“贪婪”的必要。对于中国资产而言,过去的上涨更多来自于与海外科技的联动上涨,这在短期构成了A股和港股内部的脆弱点,A股存在指数层面调整的可能,但幅度可控。相比之下,我们建议可从国内政策(“反内卷”)和内需见底的视角出发寻找更多的机会,但是中期看,全球制造业活动回升和实物消耗的上行仍然是最重要主线:第一,内需方向将阶段性获得市场更多关注:食品饮料、航空机场、房地产等;第二,非银金融将受益于全社会资本回报见底回升;第三,制造业活动修复与投资加速的实物资产中期仍然是最占优资产:上游资源(铜、铝、油、金),原材料(基础化工品、钢铁)。

风险提示:

国内经济修复不及预期,海外经济大幅下行。

报告正文

周五全球风险资产普跌,以美国资产和中国资产为代表的股指均出现较大跌幅:1)美股来看主要股指创下4月中旬以来单日最大的跌幅,科技股普遍出现回调,如纳斯达克指数跌幅靠前、mag7股价明显下跌;2)中国资产来看,更依赖于海外流动性的港股跌幅更大,同时前期与海外共振较明显的科技股开始出现大幅回调。商品市场上,与全球经济周期关联度更高的工业金属跌幅领先,同样的受中东局势变化影响的国际油价也开始出现明显回调。黄金与数字货币再度出现背离,黄金上涨同时主要数字货币出现了大幅回调。外汇市场上美元边际走弱的同时,拥有避险属性的日元、瑞郎边际走强。本轮资产价格的波动主要来自于海外风险事件的扰动:一方面,美国政府进入关门的第10天,特朗普政府打破惯例在停摆期间进行永久性裁员,可能对美国就业市场形成拖累;另一方面,更直接的催化剂还是特朗普对华关税威胁导致中美贸易摩擦再度升级,市场风险偏好显著下行,仿佛今年4月“对等关税”出台的“昨日重现”。

从两个维度来看:①对比资产价格的下跌幅度:虽然周五以标普500为代表股指创下了4月中旬以来最大的单日跌幅(下跌2.7%),但相比于此前4月“对等关税”出台后资产价格的下跌幅度相对较窄(标普500在4月3日和4月4日分别下跌4.8%和6%)。②当前衡量市场短期恐慌情绪的VIX约21.66,尽管昨日上涨幅度约31.8%,但无论绝对值的角度(4月“对等关税”公布前VIX已经达到了21.51)还是变化幅度(4月3日和4月4日VIX指数涨幅分别为39.6%和50.9%)来看,显然当前VIX指数尚未上升到比较极端的水平。我们理解,4月“对等关税”首次出现在投资者的视野当中时,在超预期的同时市场对其感受到的更多是“陌生”和“不知所措”,反而导致所有资产价格选择“先跌为敬”;而本轮来看,已积累一定经验的市场更倾向于认为4月的经验可以复制,同时市场可能也对后续即将召开的APEC峰会(10月31日至11月1日)仍抱有一定的期待。

不过,随着后续更多宏观和产业层面积极因素的出现,比如美国的《大而美》法案的财政扩张、科技巨头的资本开支和欧洲的财政计划等,而中国的反内卷也在7月前后初现端倪,资产价格4月以来逐步迎来修复,多数资产价格甚至是创下了今年以来的新高。因此,4月以后全球资产价格的修复路径是:在市场过度悲观的情形下,贸易问题不断重复博弈修复了悲观预期,同时还有“好消息”出台,反而强化了市场的上涨预期。

我们在周报《理所应当与潜在变化》中指出,未来美国经济可能走向两条不同的路径:服务业数据指示美国经济正在进入滞胀后期;而制造业数据则处于复苏早期。当下,当贸易冲突重新升级,制造业复苏预期会阶段性被抑制,服务业本身走弱趋势已经不可避免,过去美国服务业滞胀期占优的科技板块可能会面临回调压力。下周可重点关注即将开启的第三季度财报季,美国科技行业是否会实现“预期照进现实”值得重点观测。全球避险需求的驱动可能会使得以黄金为代表的贵金属仍具备相对韧性,但其实黄金更好的场景是制造业复苏带来的实物通胀形成进一步支撑,而低效的增长带来政府债务/GDP继续扩张。当下当工业品被需求担忧所困扰时,贵金属短期同样需要担心美元指数在衰退预期下调升带来的压力;中期维度来看我们一直认为全球制造业周期在全球降息周期已开启的情况下存在明显向上空间,但开启的时间点当下面对波折。

值得关注的是,但考虑到:从估值的角度来看,在经历4月以来全球资产价格的上涨之后,当下全球主要股指的估值水平已然更高(如标普500、万得全A、恒生指数最新市盈率分别为29倍、22.5倍、12倍,而4月“对等关税”低点分别为23倍、17倍、8.9倍),在市场本身并不存在过度恐慌带来的下跌需要修正的情况下,全球资产是否需要开始反应美国服务业与科技主导的基本面本已出现的下行是重要问题。就像4月后的反弹创下新高的核心不是TACO,当下也并非冲突缓和就足以支撑继续上行。我们预计全球风险资产调整并不剧烈,但反而需要较长时间消化。

全球来看,当下并未恐慌,但也正是因为并未陷入恐惧,当下比4月更高的估值水平也就意味着没有“贪婪”的必要。对于中国资产而言,过去的上涨更多来自于与海外科技的联动上涨,这在短期构成了A股和港股内部的脆弱点,A股存在指数层面调整的可能,但幅度可控。相比之下,我们建议可从国内政策(“反内卷”)和内需见底的视角出发寻找更多的机会,但是中期看,全球制造业活动回升和实物消耗的上行仍然是最重要主线:

第一,内需方向将阶段性获得市场更多关注:食品饮料、航空机场、房地产等;

第二,非银金融将受益于全社会资本回报见底回升;

第三,同时受益于国内反内卷带来的经营状况改善、海外降息后制造业活动修复与投资加速的实物资产中期仍然是最占优资产:上游资源(铜、铝、油、金),原材料(基础化工品、钢铁)。

风险提示

1)全国内经济修复不及预期:如果后续国内经济数据超预期走弱,那么文中对于企业资本回报企稳回升的假设也就不适用。

2)海外经济大幅下行:如果海外经济超预期下行,那么全球制造业共振修复可能会暂停,实物资产需求也会放缓。

商天信息网合作大平台期货开户 安全快捷有保障

未经允许不得转载:小花科普 » 国金策略:无恐惧,不贪婪,“坏消息”后未必就是“黄金坑”