华尔街见闻

市场同时存在两种相互矛盾的预期——美联储将在9月大幅降息50个基点,以及全球经济正在走向复苏。野村称,下一份美国就业报告将成为矛盾预期的关键“裁决者”,若就业数据疲软,经济复苏预期将降温,资金可能流向债券和科技股;若数据强劲,降息预期将减弱,资金则可能转向周期股。

在当前的全球金融市场中,两种截然不同的宏大叙事正在激烈碰撞。

据追风交易台消息,8月14日野村证券研报写道。市场正同时消化两种看似矛盾的预期:一边是美联储即将采取激进的宽松政策,另一边是全球经济正稳步迈向复苏。

这两种预期必然不可能长期并存,而下一份即将公布的美国就业报告,很可能成为打破当前市场脆弱平衡的关键催化剂。美国下份非农就业报告将于9月5日(周五)公布。

矛盾的信号:降息预期与风险偏好并行

报告分析师Naka Matsuzawa观察到,市场行为充满了矛盾。

根据芝商所FedWatch工具的数据,市场价格隐含了美联储在9月会议上降息50个基点的可能性为6%。报告指出,包括美国财长贝森特在内的一些人士,也开始公开呼吁进行50个基点的降息。这种预期推动美元全线走弱。

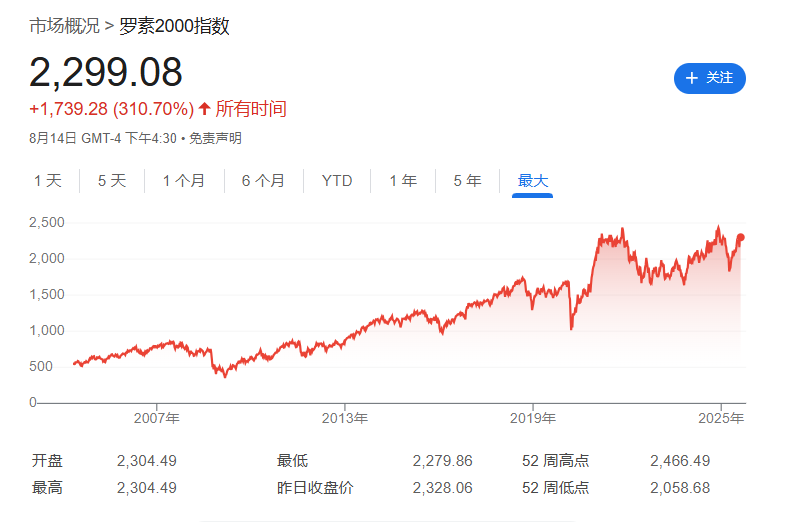

然而,与此同时,美国股市却连续两日创下历史新高。更值得注意的是,市场的上涨并非由少数科技巨头带动,而是呈现出更广泛的复苏迹象。尤其是对经济敏感的中小盘股(以罗素2000指数为代表)和消费相关板块表现强劲,新兴市场股票同样坚挺,比特币价格也触及历史高点。报告认为,这反映出市场参与者对宏观经济改善的预期正在增强。

这种“一手押注宽松,一手押注增长”的局面,让市场充满了不确定性。Matsuzawa在报告中称,市场对大幅降息的定价,更像是一种为潜在经济数据下行风险购买的“保险”。最终,是经济复苏的叙事胜出,还是衰退担忧下的降息预期坐实,答案或许很快就会揭晓。

决战时刻:一份就业报告决定资产流向

报告的核心观点是,市场无法永远“左右逢源”。下一份美国就业报告将迫使投资者在“降息”和“复苏”两个剧本中做出选择,并可能触发显著的资金轮动。

而上一份非农报告十分惨淡。华尔街见闻此前文章写道,美国7月非农新增就业7.3万远低于预期,前两月数据大幅下修25.8万。

日本资产或成复苏预期的“潜在赢家”

对于全球投资者而言,报告特别指出了日本市场的潜在机会。

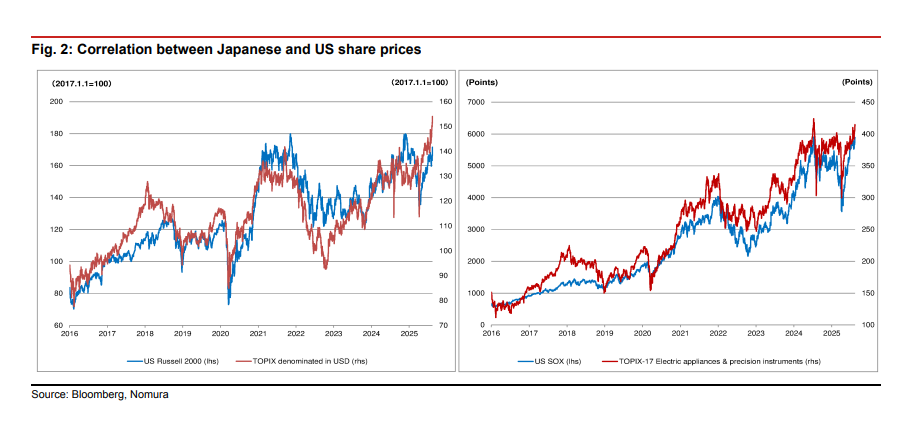

报告分析发现,以美元计价的东证指数(TOPIX)与美国罗素2000小盘股指数存在高度相关性。近期罗素2000指数已创下年初以来的新高,逼近历史高位,这背后既有流动性宽松的推动,也包含了对宏观经济改善的预期。

因此,报告强调,如果全球经济复苏的预期最终占据上风,日本股市很可能成为“表现强劲的资产”。此外,报告还提到,与美国科技股相比,日本的科技股具有更强的周期属性且估值相对落后,在全球经济复苏的预期下,其估值洼地有望得到修复。同时,在这种环境下,日本债券市场可能会出现“熊市趋平”(bear flatten)的走势。

~~~~~~~~~~~~~~~~~~~~~~~

未经允许不得转载:小花科普 » “9月50基点降息 vs 全球经济回暖”两大预期共存,9月的非农将证伪“二者之一”